In het vorige artikel is ongeveer tweederde deel van het INSOUT model beschreven. In dit artikel wordt het overige, volgens G&L meest vernieuwende deel van het model beschreven, dat gaat over de rol van de banken.

De banken

G&L beginnen met de opmerking dat in gangbare

macro-economische modellen, zoals die van Tobin en Brainard, de banken niet

optreden als verstrekkers van leningen waarbij in ruil voor schuldverklaringen

bankgeld gecreëerd wordt, maar als verstrekkers en verdelers van financiële

producten.

Op basis hiervan kwam Tobin tot een in de ogen van G&L

eigenaardige aanbodfunctie voor banksaldo, die de hoeveelheid spaarsaldo weergeeft

die de banken bereid zouden zijn te accepteren bij een zekere rente op

spaarsaldo, en tot zijn stelling dat de hoogte van de rente op leningen dient

om vraag en aanbod op de kredietmarkt in evenwicht te brengen.

G&L zetten daar in INSOUT iets heel anders tegenover. Ze

stellen dat banken:

- op verzoek (passief) leningen verstrekken aan

bedrijven, en daarbij bankgeld creëren;

- op verzoek (passief) financiële producten

verkopen aan huishoudens;

- winst maken door meer rente te rekenen op

leningen dan te vergoeden op spaarsaldo;

- de rente op leningen en spaarsaldo vaststellen

op basis van de rente op bills.

Al met al zijn de banken daarmee “price takers” als het gaat

om de rente die ze ontvangen op bills en “price makers” als het gaat om de

rente die ze rekenen op leningen en die ze vergoeden op spaarsaldo. In INSOUT

wordt niet ingegaan op de vraag hoe de banken precies het verschil tussen de

rente op leningen en de rente op spaarsaldo vaststellen, dat aspect komt aan de

orde in het GROWTH model.

INSOUT omvat 21 vergelijkingen die het gedrag van de banken

en de gevolgen van dat gedrag en van het gedrag van de andere sectoren voor de

banken beschrijven. Kleine letters staan als vanouds voor reële variabelen en

hoofdletters voor nominale variabelen. Zwart aangegeven vergelijkingen zijn

hierna steeds overgenomen uit LP3 en/of DISINF, rood aangegeven vergelijkingen

zijn nieuw of aangepast.

De verplichtingen van de banken

De volgende, overwegend nieuwe vergelijkingen beschrijven de

verplichtingen van de banken:

Hhs

= Hhd (62)

M1s = M1h (63)

M2s = M2h (64)

Ls = Ld (65)

Hbd = ρ1 · M1s + ρ2 · M2s (66)

Een korte

toelichting:

- vgl. 62, 63 en 64 staan voor iets waar iedereen

bekend mee is, namelijk dat de banken verplicht zijn om stortingen en opnames

van cash door hun klanten te accepteren en hun banksaldo desgevraagd te

verdelen over betaalsaldo en spaarsaldo;

- vgl. 65 betekent dat de banken op verzoek

leningen verstrekken aan – en terugnemen van bedrijven en dat het zo geleende

geld direct beschikbaar is voor die bedrijven, een veronderstelling die erop

neerkomt dat de bedrijven steeds beschikken over voldoende kredietruimte om hun

investeringsbehoefte te dekken;

- vgl. 66 staat voor de veronderstelling dat de banken

bij de centrale bank een bepaalde hoeveelheid cashgeld (reserves) aanhouden,

die gelijk is aan een door de centrale bank opgelegde fractie van het

uitstaande betaalsaldo plus een door haar opgelegde fractie van het uitstaande

spaarsaldo.

NB. In het boek van

G&L zijn de vergelijkingen 63 en 64 abusievelijk verkeerd geschreven,

namelijk als M1s = M1d en M2s = M2d.

Uit de vergelijkingen 43-47 volgt echter, aangezien de vraag naar M1 niet

negatief kan worden, dat de feitelijke vraag naar M1 gegeven wordt door M1h

(vgl. 44-45) en daardoor dat de feitelijke vraag naar M2 gegeven wordt door M2h

(vgl. 46-47).

G&L merken op dat vergelijking 65 staat voor de

fundamentele reden voor het bestaan van banken, namelijk het verstrekken van

leningen aan bedrijven en (zoals in het GROWTH model zal worden uitgewerkt) aan

huishoudens.

B. G&L stellen dat

de reservevereiste in vergelijking 66 vooral is toegevoegd vanwege de onder

veel economen nog steeds gangbare veronderstelling dat de hoeveelheid bankgeld

in omloop zou worden bepaald door die reservevereiste, het concept van

fractional reserve banking (zie het PCNEO artikel). Ze biedt de mogelijkheid om

met modelsimulaties te kunnen bekijken wat er in INSOUT gebeurt als de

reservevereiste wordt aangepast.

De balansbeperkingen van de banken

De vergelijkingen hieronder, allemaal nieuw, geven de

balansbeperkingen van de banken:

BbdN

= M1s + M2s – Ls – Hbd (67)

BLRN = BbdN / ( M1s + M2s ) (68)

Ad = ( bot · ( M1s + M2s ) – BbdN ) · z3 (69)

z3 = 1 als BLRN < bot, anders z3=0 (70)

Bbd = Ad + M1s + M2s – Ls - Hbd (71)

BLR = Bbd / (M1s + M2s ) (72)

Allereerst een toelichting op vergelijking 67, die G&L

aanduiden als een sleutelvergelijking van INSOUT. Zoals hiervoor is uiteengezet

hebben de banken geen controle over de omvang van hun verplichtingen, d.w.z.

het saldo aan M1 + M2, noch over de omvang van een deel van hun bezittingen,

d.w.z. de waarde van de leningen L die ze hebben uitstaan en het saldo aan

reserves Hb dat bepaald wordt door de reservevereiste van de

centrale bank.

Het voorgaande betekent dat de banken ook geen controle kunnen

hebben over de omvang van hun overige bezit, het aantal bills Bb. Deze

bills dienen als een liquiditeitsvoorziening, die noodzakelijk is om

fluctuaties in de vraag van huishoudens naar cash en bills op te vangen. Als

die vraag groot is, dan kunnen de banken in een situatie komen waarin ze niet voldoende

bills hebben om aan die vraag te kunnen voldoen.

Op dit punt wordt het belang van de voorschotten duidelijk. Als

het bezit aan bills van de banken tot onder een door hen gestelde minimale waarde

dreigt te zakken, dan vragen ze de centrale bank om voorschotten aan reserves,

in ruil voor schuldverklaringen (onderpand), zodat ze steeds aan de vraag naar

cash en bills kunnen voldoen en toch hun bezit aan bills op peil kunnen houden.

Die voorschotten dienen dus als extra buffervoorziening.

G&L hebben hiertoe een mechanisme uitgewerkt in de vergelijkingen

67-72, waarbij ze ervan zijn uitgegaan dat de banken aan een zekere minimale

liquiditeitsratio bot willen voldoen.

Een toelichting:

- vergelijking 67 geeft de hoeveelheid bills BbdN

aan die de banken in bezit zouden hebben

als ze geen gebruik zouden maken van voorschotten van de centrale bank;

- vergelijking 68 geeft de liquiditeitsratio aan

die de banken zouden hebben als ze

geen gebruik zouden maken van voorschotten van de centrale bank;

- de vergelijkingen 69 en 70 geven de hoeveelheid

voorschotten aan die de banken nodig hebben (en van de centrale bank krijgen) om

aan de minimaal door hen gewenste liquiditeitsratio bot te kunnen voldoen,

waarbij bot een exogene variabele is;

- vergelijking 71 geeft de resulterende bankenbalans

inclusief voorschotten aan;

- vergelijking 72 geeft de resulterende bank

liquidity ratio (BLR) aan.

De vaststelling door de banken van de rente op leningen

en op spaargeld

De bedrijven hebben op de korte termijn geen invloed op de

omvang van hun voorraden, want die hangt af van het verschil tussen de

werkelijke verkopen en de verwachtingen waar ze hun productie op hebben gebaseerd.

Op de lange termijn kunnen ze echter wel degelijk invloed uitoefenen op hun

voorraden, door hun productie elke periode bij te sturen op het verschil tussen

de feitelijke en de gewenste omvang van hun voorraden.

Voor de banken geldt iets vergelijkbaars. Op de korte

termijn kunnen ze hun bezit aan bills niet sturen zonder gebruik te maken van

voorschotten. Maar op de lange termijn kunnen ze dat wel, door de rente op

spaarsaldo te variëren ten opzichte van de rente op bills. Want als de rente op

spaarsaldo stijgt ten opzichte van de rente op bills, dan stijgt tevens de

vraag van de huishoudens naar spaarsaldo en daalt hun vraag naar bills, en

omgekeerd.

Op deze wijze kunnen de banken enerzijds voorkomen dat ze

haar hun zin teveel gebruik moeten maken van centrale bank voorschotten, en

anderzijds kunnen ze voorkomen dat hun bezit aan bills te ver oploopt.

G&L hebben dit mechanisme verwerkt in de vergelijkingen

73-82, waarbij ze de volgende aannames hebben gebruikt:

- de rente op bankleningen is steeds hoger dan de

rente op bills, want anders zou het voor de banken niet interessant zijn om bedrijfsleningen

te verstrekken;

- de rente op spaargeld is steeds lager dan de

rente op bills, want anders zouden de huishoudens geen bills willen aanhouden.

rM

= rM-1 + ΔrM + ζB · ΔrB (73)

ΔrM = ζM · ( z4 – z5 ) (74)

z4 = 1 als BLRN-1 < bot, anders z4=0 (75)

z5 = 1 als BLRN-1 > top, anders z5=0 (76)

Fb = rL-1 · Ls-1 + rB-1 · Bbd-1 – rM-1 · M2s-1 – rA-1 · Ad-1 (77)

rL = rL-1 + ΔrL + ΔrB (78)

Δ rL = ζL · ( z6 – z7) (79)

z6 = 1 als BPM < botpm, anders z6=0 (80)

z7 = 1 als BPM > toppm, anders z7=0 (81)

BPM = (Fb + Fb-1) / (M1s-1 + M1s-2 + M2s-1 + M2s-2 ) (82)

De vergelijkingen 73-76 komen erop neer dat de banken de

rente op spaargeld rM ten opzichte van de vorige periode:

- in een zekere mate ζB mee laten

bewegen met veranderingen in de rente op bills;

- in een zekere mate ζM verhogen als de

liquiditeitsratio exclusief gebruik voorschotten (BbdN) beneden de al eerder genoemde minimale

liquiditeitsratio bot komt;

- in een

zekere mate ζM verlagen als de liquiditeitsratio exclusief gebruik

voorschotten (BbdN) boven de

nieuw gedefinieerde maximale liquiditeitsratio top komt.

NB. G&L geven aan

dat dit mechanisme in lijn is met het resultaat van onderzoek door Forman,

Groves en Eichner (1985), die vaststelden dat de rente op banksaldo stijgt

naarmate de leningen/banksaldo ratio (“liquiditeitsdruk”) toeneemt, een ratio

die nagenoeg complementair is aan de hiervoor gedefinieerde liquiditeitsratio

(zie vgl. 67).

Vergelijking 77 geeft de winst van de banken aan.

De vergelijkingen 78-82 komen erop neer dat de banken de

rente op leningen rL ten opzichte van de vorige periode:

- mee laten bewegen met veranderingen in de rente

op bills;

- in een zekere mate ζL verhogen als de

winstmarge van de banken (BPM) onder een zekere minimale waarde botpm is

gekomen;

- in dezelfde mate verlagen als de winstmarge van

de banken (BPM) boven een zekere maximale waarde toppm is gekomen.

Het model sluitend maken

G&L geven aan dat het model, uitgaande van exogene

waarden voor de overheidsuitgaven, het BTW-tarief (“sales tax”), de rente op bills,

de rente op bonds en de arbeidsproductiviteit, nu sluitend is gemaakt. Met enig

gepuzzel kan nu de overtollige vergelijking worden teruggevonden:

Hbd = Hbs

In woorden: de

vraag van de banken naar reserves is gelijk aan het aanbod van reserves door de

centrale bank. Deze vergelijking is niet expliciet in het model opgenomen, maar

volgt impliciet uit het gegeven dat alle rijen en kolommen van de balans

optellen tot nul.

G&L merken op

dat deze constatering, dat de vraag naar reserves door de banken en het aanbod

van reserves door de centrale bank per definitie aan elkaar gelijk zijn, kan

verklaren waarom de centrale banken van Canada en Zwitserland in staat zijn om de

rentestanden te sturen zonder gebruik te maken van reservevereisten.

G&L voegen tot slot

nog het element van inflatie toe aan het model, door uit het model DISINF de

volgende twee vergelijkingen over te nemen (zie het model DISINF voor uitleg):

ωT = (W / p )T = Ω0 + Ω1 · pr + Ω2 · ( N / Nfe ) (83)

W = W-1 · ( 1 + Ω3 · ( ωT-1 – W-1 / p-1 ) ) (84)

Het complete model INSOUT

De vergelijkingen

van INSOUT zijn hieronder verzameld. Ten opzichte van de hiervoor uitgewerkte vergelijkingen

is er een aantal kleine wijzigingen doorgevoerd:

- vergelijking

14 is herschreven tot: in = in-1 + y – s;

- vergelijking

36 is geschrapt omdat M1d al volgt uit M1d = Venc

– M2d – Bhd - pBL ·BLd;

- vergelijking

39 is herschreven tot BLd

= ( Venc · ( λ40

+ λ42

· rM + λ43

· rB + λ44 · ERRBL ) + λ45 · YDre ) / pBL;

- vergelijking

72, BLR = Bbd / (M1s + M2s ), is uit

complexiteitsoverwegingen weggelaten, omdat BLR voor de berekening van de

overige variabele niet nodig is.

De zo aangepaste vergelijkingen

van het INSOUT model zijn hieronder getoond. De exogene variabelen zijn rood

aangegeven, de afgeleid exogene variabelen oranje.

y = se + ine

– in-1 (1)

N = y / pr (2)

WB = N · W (3)

UC = WB / y (4)

se = β · s-1 + ( 1 – β) · se-1 (5)

inT = σT · se (6)

σT = σ0 − σ1 · rL (7)

rrL = ( 1 + rL ) / ( 1 + π ) - 1 (8)

ine = in-1 + γ · (inT – in-1) (9)

p = ( 1 + τ ) · ( 1 + ϕ ) · NHUC (10)

NHUC = ( 1 – σT ) · UC + ( 1 + rL-1 ) · σT · UC-1 (11)

s = c + g (12)

S = s · p (13)

in = in-1 + y - s (14)

σs = in-1 / s (15)

IN = in · UC (16)

Ld = IN (17)

Ff = S – T – WB + ΔIN – rL-1 · IN-1 (18)

π = ( p – p-1 ) / p-1 (19)

YDr = WB + F + rM-1 · M2h-1 + rB-1 · Bhh-1 + BLh-1 (20)

CG (capital gains)= ΔpBL · BLh-1 (21)

YDHS = YDr + CG (22)

F = Ff + Fb (23)

V = V-1 + YDHS – C (24)

Vnc = V - Hhh (25)

ydr = YDr / p – π · V-1 / p (26)

ydHS = YDr / p – π · V-1 / p + ΔpBL · BLh-1 / p (27)

v = V / p (28)

c = α0 + α1 · ydre + α2 · v-1 (29)

ydre = ε · ydr-1 + ( 1- ε ) · ydre-1 (30)

C = c · p (31)

YDre = p · ydre + π · V-1 (32)

Ve = V-1 + YDre – C (33)

Hhd = λc · C (34)

Venc = Ve - Hhd (35)

M2d = Venc · ( λ20 + λ22 · rM + λ23 · rB + λ24 · ERRBL ) + λ25 · YDre (37)

Bhd = Venc · ( λ30 + λ32 · rM + λ33 · rB + λ34 · ERRBL ) + λ35 · YDre (38)

pBL · BLd = Venc · ( λ40 + λ42 · rM + λ43 · rB + λ44 · ERRBL ) + λ45 · YDre (39)

Hhh = Hhd (40)

Bhh = Bhd (41)

BLh = BLd (42)

M1hN = Vnc – M2d – Bhd - pBL · BLd (43)

M1h = M1hN · z1 (44)

z1 = 1 als M1hN >= 0 anders z1 = 0 (45)

M2h = M2d · z1 + ( Vnc – Bhh - pBL · BLd ) · z2 (46)

Z2 = 1 als M1hN < 0 anders z2 = 0 (47)

T = τ · ( S - T ) = S · τ / (1 + τ ) (48)

G = p · g (49)

PSBR = G + rB-1 · Bs-1 + BLs-1 – T – Fcb (50)

Bs = Bs-1 + PSBR – ΔBLs · pBL (51)

BLs = BLd (52)

pBL = 1 / rBL (53)

rBL = ṝBL (54)

Hs = Bcb + As (55)

Hbs = Hs – Hhs (56)

Bcb = Bs – Bhh – Bbd (57)

rB = ṝB (58)

As = Ad (59)

rA = rB (60)

Fcb = rB-1 · Bcb-1 + rA-1 · As-1 (61)

Hhs = Hhd (62)

M1s = M1h (63)

M2s = M2d (64)

Ls = Ld (65)

Hbd = ρ1 · M1s + ρ2 · M2s (66)

BbdN = M1s + M2s – Ls – Hbd (67)

BLRN = BbdN / ( M1s + M2s ) (68)

Ad = ( bot · ( M1s + M2s ) – BbdN ) · z3 (69)

z3 = 1 als BLRN < bot, anders z3=0 (70)

Bbd = Ad + M1s + M2s – Ls - Hbd (71)

rM = rM-1 + ΔrM + ζB · ΔrB (73)

ΔrM = ζM · ( z4 – z5 ) (74)

z4 = 1 als BLRN-1 < bot anders z4=0 (75)

z5 = 1 als BLRN-1 > top anders z5=0 (76)

Fb = rL-1 · Ls-1 + rB-1 · Bbd-1 – rM-1 · M2s-1 – rA-1 · Ad-1 (77)

rL = rL-1 + ΔrL + ΔrB (78)

ΔrL = ζL · ( z6 – z7) (79)

z6 = 1 als BPM < botpm anders z6=0 (80)

z7 = 1 als BPM > toppm anders z7=0 (81)

BPM = (Fb + Fb-1) / (M1s-1 + M1s-2 + M2s-1 + M2s-2 ) (82)

ωT = (W / p )T = Ω0 + Ω1 · pr + Ω2 · ( N / Nfe ) (83)

W = W-1 · ( 1 + Ω3 · ( ωT-1 – W-1 / p-1 ) ) (84)

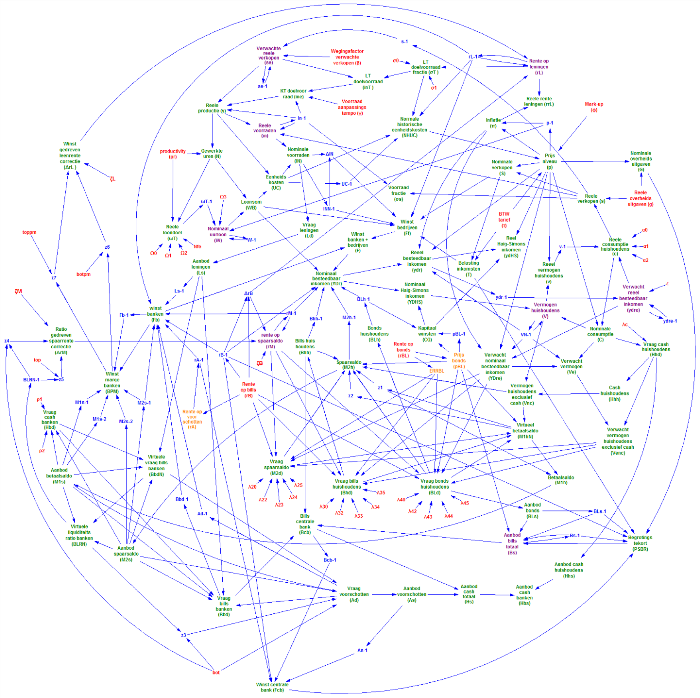

Het INSOUT model schematisch

In de volgende figuur is een schema van het INSOUT model in

Vensim getoond. Omdat INSOUT zoveel meer variabelen bevat dat de voorgaande

modellen is het schema complex en moeilijk leesbaar geworden. De endogene somvariabelen

zijn paars aangegeven, de overige endogene variabelen groen, de exogene

variabelen rood en oranje, en de hulpvariabelen blauw.

In het volgende artikel wordt nader ingegaan op de eigenschappen van het model INSOUT en wordt een aantal modelsimulaties uitgevoerd.

© Anton van de Haar – januari 2014